2024-07-12 11:56:39 互联网

中产车市:由家庭年可支配收入15~50万元的购车用户组成的细分车市

21世纪前20多年,沃尔沃、雷克萨斯、奥迪、宝马、丰田、本田等不少在华品牌,都在积极研究中国的中产车市与努力吸引中产用户,尤其是高端品牌。不过多数车企的中产研究只停留于感性层面,主要服务于市场营销,缺乏对中产车市的量化研究,难以辅助战略规划、产品研发等更高层、更前瞻的课题。另外,近几年,中国车市快速崛起的理想、极氪、蔚来等一大批本土高端品牌,也在积极研究中产车市与努力吸引中产用户;

为更好赋能车企、经销商等易车的广大客户,易车研究院基于自身数据优势,尝试撰写《中产车市洞察报告》,内容不足之处大家多指点与批评;

本报告的研究数据以易车研究院的线上调研为主,2023年的总样本量超过6万份,以易车大数据和易车研究院的线下调研数据为参考,2023年的线下调研样本量超1万份;

易车研究院的用户细分系列洞察报告,只含新车市场,不含二手车市场,大家在阅读时要辩证看待调研数据,诸如新车市场的青年用户的减少,不等于整体购车青年的减少,目前越来越多的青年正涌入二手车市场。

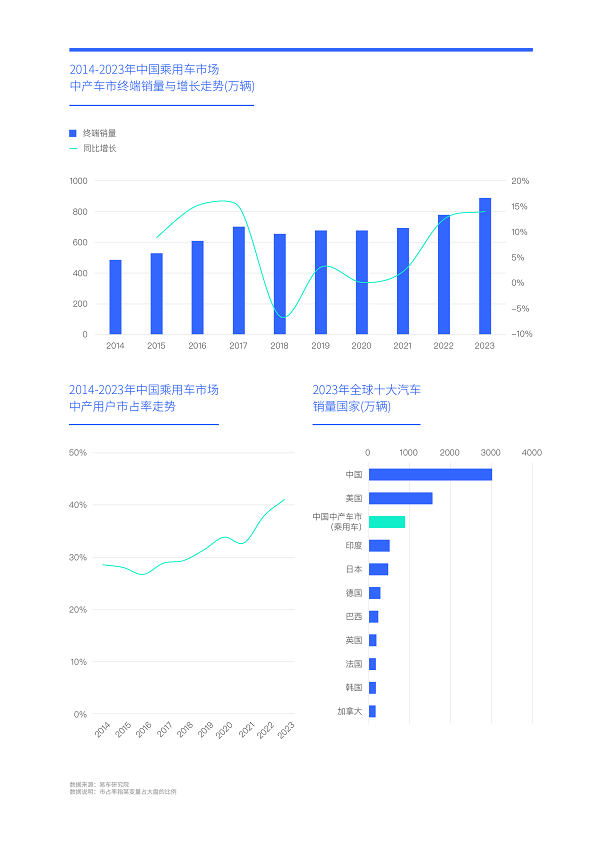

2023年中国中产车市的终端销量逼近900万辆,市占率超40%,“角逐中产车市”与“称霸中国车市”的紧密度越来越强

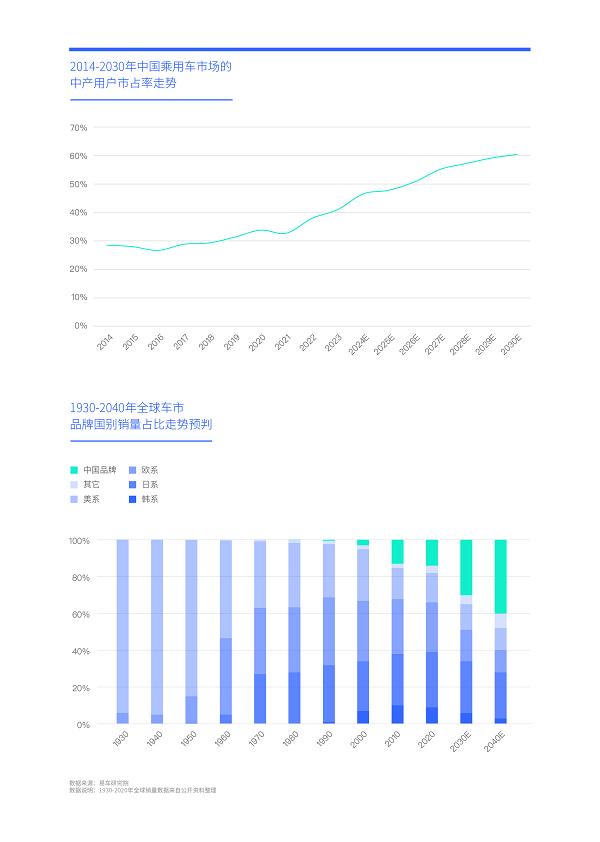

近十年(2014-2023年),中国中产车市的终端销量呈现整体提升的走势,2014-2017年,由不足500万辆快速升至700万辆,之后的三四年,维持在700万辆的水平,深受疫情冲击的近三年(2021-2023年),中产车市的销量倒反加速提升,逼近900万辆。期间,中产车市的市占率由不足30%到突破40%,2023年升至41.03%,角逐中产车市与称霸中国车市的紧密度越来越强;

放眼全球,中国中产车市近900万辆的规模,遥遥领先于除美国外的任何一个其它国家的销量,中国中产车市就像撬起全球车市的一个战略支点;

未来几年,随着“共同富裕”政策持续推进,一旦中国车市的中产占比突破50%,“角逐中产车市”将成为广大车企的核心课题,“为富人造车”将成为广大车企心照不宣的共识。

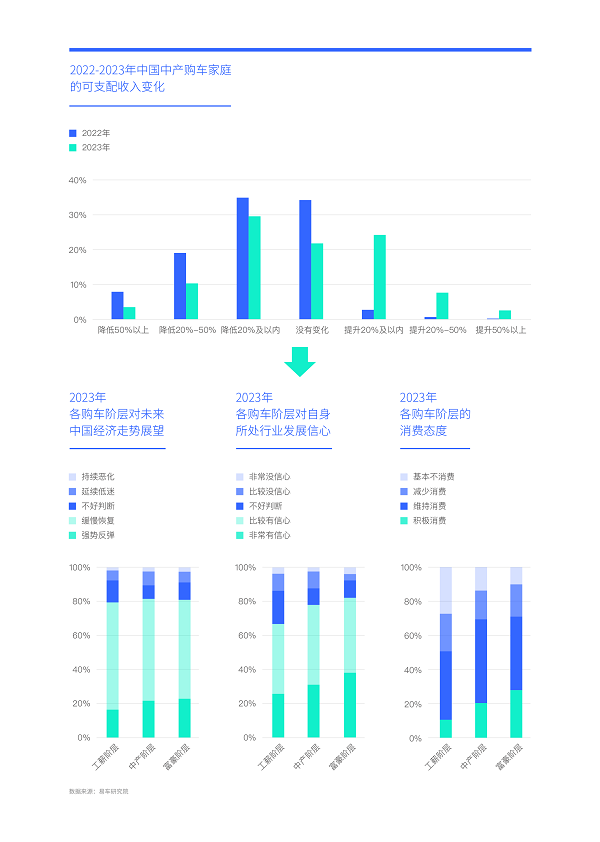

疫情结束后,中国中产购车用户的家庭收入快速恢复和对未来预期更乐观等因素,共同加速壮大中产车市

在新冠疫情肆虐的最后一年2022年,61.95%的中产购车用户的家庭可支配收入处于下滑状态,34.23%保持不变,收入增长的凤毛麟角,占比不到4%。疫情结束的第一年2023年,中产购车用户的家庭收入快速改善,收入增长的占比快速升至35%,为提振中产车市提供了基本保障;

有关中国经济的未来走势,中产购车用户比工薪乐观,前者有21.64%认为中国经济会强势反弹,后者仅16.28%;有关自身所处行业的发展,中产购车用户也比工薪乐观,前者有30.98%非常有信心,有47.10%比较有信心,后者分别降至25.58%、41.15%;有关消费态度,中产阶层比工薪积极,前者积极消费占比突破20%,高出后者一倍……中产购车用户更乐观的发展预期与更积极的消费心态,有利于提振中国的中产车市;

收入的恢复与增加,预期的改善与信心的建立,将共同加速壮大中国的中产车市。

中国中产购车用户偏年轻且学历高,充满活力与自信,正处事业上升期,助推中国车市消费高端化,助力高端品牌发展

对比欧美,中国中产购车用户的年龄偏年轻,2023年30-39岁的中青年占比高达44.65%,25-29岁和40-44岁的各自占比突破10%。截至2024上半年,25~44岁年龄段属于典型的80后与90后,他们不仅是中产车市的重要组成,而且自身的中产化现象非常突出,2023年25~44岁购车用户的中产渗透率高达40%~45%。无论是市占率还是渗透率,中国中产车市如此突出的年轻化特征,不仅曾经遭遇“中等收入陷阱”的南美国家的中产无法比拟,而且目前位居主体的美国中产也无法比拟;

对比欧美,中国中产购车用户的学历非常高,2023年大专及以上的高学历占比高达84.94%,其中本科最为突出,占比高达54.14%。同时,高学历购车用户的中产化现象非常突出,2023年本科和研究生两大车市的中产渗透率超过55%,大专近40%。无论是市占率还是渗透率,中国中产车市如此突出的高学历化特征,不仅曾经出现“中等收入陷阱”的南美国家的中产无法比拟,而且目前位居主体的美国中产也无法比拟;

21世纪前20多年,中国加速普及的高等教育,潜移默化中彻底重塑了中国车市的内部结构,快速培育与壮大了以年轻和高学历用户绝对为主的中产车市。中国多数中产购车用户正处于事业的上升期,他们朝气蓬勃且充满自信,创造了非常优质且极具潜力的中国中产车市,该车市堪称全球的“新黄金车市”;

2023年已购中产家庭的拥有两辆及以上的占比明显高于大盘,容易滋生出更多高端化消费。2023年中产用户选购高端品牌的占比为33.04%,意向占比大幅升至43.93%,理论上该趋势非常有利于奥迪、奔驰、宝马等全球高端品牌的在华发展,但目前上述品牌正遭遇销量增长停滞与深陷价格战泥潭。

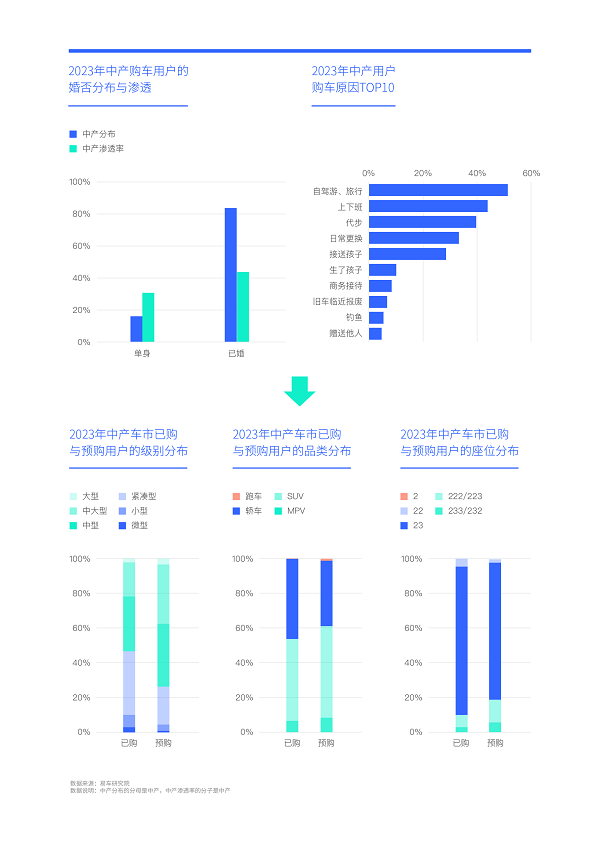

中产车市高度家庭化,自驾游诉求强烈,助推中国车市消费大车化、多功能化,助力家庭型节能大车发展

近几年,中国车市的单身化现象比较突出,大盘占比突破20%,但中产车市仍以家庭用户绝对为主,2023年的已婚占比高达83.85%,且在整个已婚家庭车市,中产的渗透率高达43.86%。家庭为主的特征,滋生了中国中产车市强烈的自驾游诉求,2023年自驾游位居中产用户购车原因的榜首,占比超过50%,高达51.41%,大幅领先上下班、代步。自驾游突出的现象,与多数中产家庭已解决首购,大规模进入增换购阶段密切相关,开始追求更多的“用车乐趣”;

集中家庭与自驾游凸显等特征,正助推中国中产车市消费的大车化、多功能化和多座化:2023年中产用户已购中型及以上大车的占比53.21%,预购占比升至73.67%;已购SUV、MPV之多功能产品的占比53.74%,预购占比升至61.28%;已购三排六七座的占比10.05%,预购占比升至18.78%……

2022-2023年,理想、腾势、问界等中国高端品牌,积极迎合中国中产车市的大车化、节能化等特征,针对性布局了理想L7/8/9、腾势D9、问界M7等多款适合中产用户的高端产品。2024年将有更多中国品牌投放家庭型节能大车,且售价会由30万元及以上价区大规模下探至20万元价区。截至2024上半年,家庭型节能大车仍是奥迪、奔驰、宝马、保时捷等海外高端品牌,与大众、日产、本田等海外普通品牌的主要软肋。34C、56E等在售的海外高端车型,很难成为有自驾游诉求的中国中产家庭用户的首选产品。2024-2026年,一旦中国中产车市的份额超过50%且ABB等海外品牌的产品没有快速跟进,届时ABB在华突然出现销量断崖式下滑现象并不奇怪。

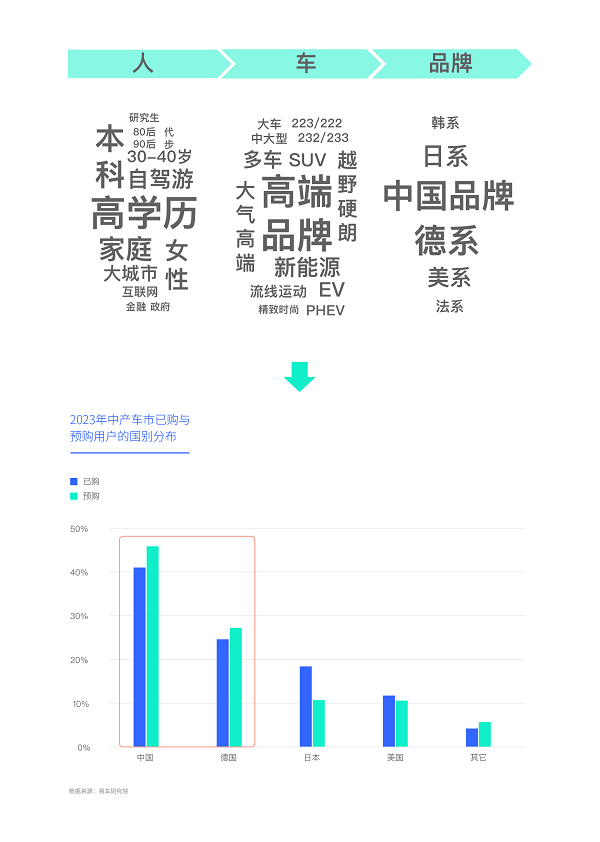

中产购车用户集中大城,且女性凸显,助推中国车市消费电动化与品牌化,助力电动车与强势品牌发展

由于中国中产购车用户以高学历为主,集中80后、90后之处于事业上升期的用户,使得中产车市高度集中二线、新一线和一线之经济发达的大城市,2023年占比高达66.09%,其中新一线占比突破30%。从渗透率看,城市级别越高中产购车越显著,2023年一线城市的车市的中产渗透率超过50%,高达54.93%。从性别看,中国中产车市虽然也是以男性为主,但2023年女性占比突破40%,高达42.66%。从渗透率看,女性车市的中产化更显著,2023年渗透率高达46.46%,大幅高于男性的37.75%,说明女性车市比男性要优质;

无论是大城,还是女性,选择电动车的意愿与对强势品牌的关注都会更高:2023年中国中产用户已购最多的能源仍是燃油车(含HEV),占比六成多,但预购比例大幅降至45.70%,BEV、PHEV、EREV等新能源的预购占比都高于已购占比;2023年中国中产用户首要关注点是品牌,占比68.19%,其次是价格,占比68.09%;

奥迪、奔驰、宝马、保时捷、雷克萨斯、林肯、凯迪拉克等众多全球高端品牌的在华销量,都聚焦北上广深等大城市,理论上有抢夺中产用户的先机优势,实际上也是这样,目前大量中产女性已成为ABB等的购买主力。但目前多数全球高端品牌严重缺失家庭型节能大车与代步型电动车,盲目推进“油电平替”的新能源战略,严重脱节于中国车市的实际消费特征,这为全球高端品牌持续角逐中国中产车市埋下巨大隐患。2022-2024上半年上市的极氪001、蔚来ET5系、小米SU7等本土高端新能源产品,基于时尚设计与智能概念,从34C、56E等海外高端车型手中,抢回了不少优质女性用户。2024下半年上市的享界S9、腾势Z9 GT等新一批本土高端新能源产品,将持续激化与BBA的争夺战。

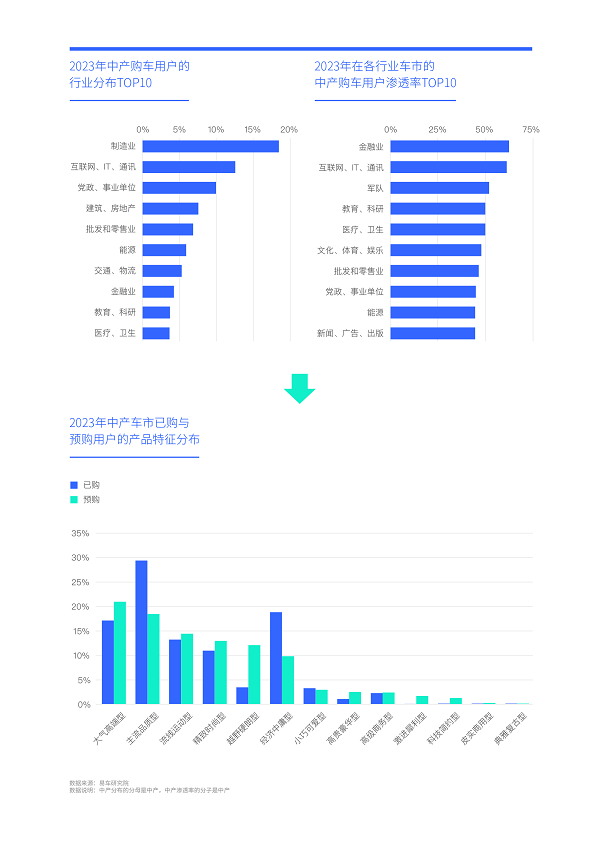

互联网、金融、政府等优质行业为主的中产用户,助推车市多元化,助力大气高端、流线运动、越野硬朗、高贵豪华等产品发展

由于以高学历用户绝对为主,中国中产购车用户的就业集中互联网、金融、政府等优质行业。2023年,中产购车用户主要分布在制造业、互联网、政府等,同时在金融、互联网、教育、医疗、文化等行业车市,中产化非常显著,前两者中产占比都突破60%,后三者都高达50%上下;

截至2024上半年,上述优质行业的中产用户,基本完成了首购,正大规模进入增换购阶段,将呈现出更加多元化的消费特征。2023年中产用户已购最多的产品,是类似途观L、迈腾等主流品质型,但预购占比最多的成了理想L8、腾势D9等大气高端型。另外,对比已购占比,大气高端、流线运动、精致时尚、越野硬朗、高贵豪华等的预购占比都有提升,其中越野硬朗型、高贵豪华型、激进犀利型等提升非常显著;

过去两三年,以及接下来两三年,大气高端型、流线运动型、越野硬朗型、高贵豪华型等更能迎合中国中产用户选购意向的产品,都是中国品牌布局的重点。但目前ABB等海外高端品牌的在华产品布局过于墨守成规,仍主打十年前布局的34C、56E,越野硬朗、流线运动、激进犀利等个性化产品严重缺失,几乎没有国产计划,这势必会导致ABB越来越难以吸引互联网、金融、教育、医疗等优质行业的中产用户。

中产购车用户的意向国别愈发聚焦中国品牌和德系,“中德大决战”跃然纸上,日系被进一步边缘化,美系岌岌可危

2020-2023年,中国品牌阵营快速涌现了极氪、理想、蔚来、问界、坦克、仰望、腾势、岚图等一大堆高端品牌,且积极投放迎合女性、凸显大城情调的电动车,以及适合家庭的节能大车等新产品,快速吸引了大量中产用户。2023年中产用户已购中国品牌的占比升至40.99%,一举超越由奥迪、奔驰、宝马与保时捷等组成的德系,日系跌破20%。中产用户预购中国品牌的占比大幅升至45.83%,德系也有小幅提升。日系跌至10.72%,被进一步边缘化,除了丰田,本田、日产、马自达等都在错失中国中产机遇。美系跌至10.60%,除了特斯拉,别克、雪佛兰、福特等也在错失中国中产机遇;

2014-2017年,基于紧凑型SUV产品,长城、吉利领衔中国品牌成功突袭了韩系,2020-2023年,基于新能源产品,比亚迪领衔中国品牌成功突袭了日系。磨刀霍霍的中国品牌心想,这回该轮到德系了,理想、问界、小米、蔚来等一大批后起之秀蠢蠢欲动。围绕中产车市,“中德大决战”的大幕正徐徐拉开,2024-2026年见分晓。

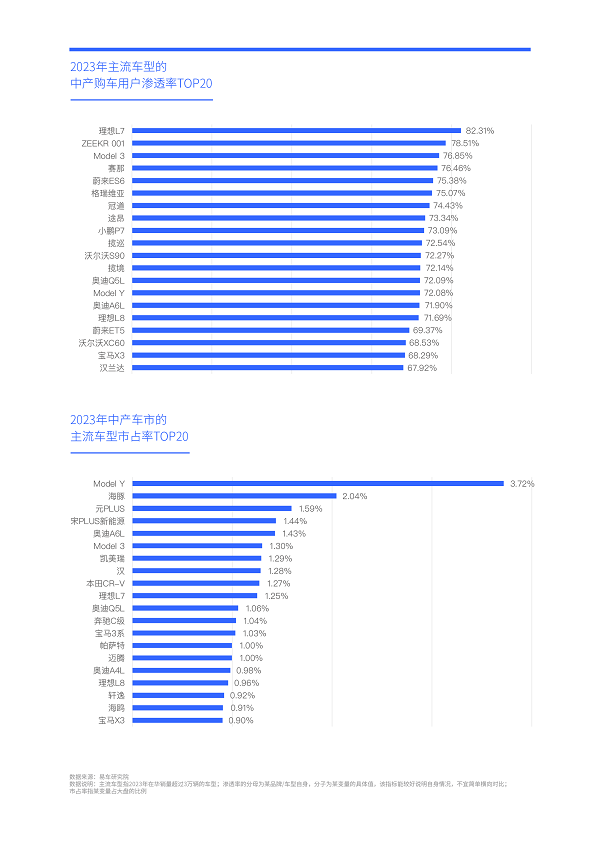

2023年理想L7、极氪001引领车型的中产化潮流,海豚、元PLUS等取得较高份额,面对中产机遇,对比34C、56E,本土车型正构建起差异化竞争体系

2023年理想L7的中产渗透率高达82.31%,位居主流车型排行榜首,极氪001以78.51%紧随其后,前两者都是中国品牌,共同领衔主流车型的中产化消费浪潮。再加蔚来ES6、小鹏P7、理想L8、蔚来ET5,中国品牌已初步形成一个引领中国车市中产化浪潮的产品矩阵,其中理想L7和L8属于典型的家庭型节能大车,迎合了中产车市的家庭化趋势,极氪001、蔚来ES6、蔚来ET5、小鹏P7等都属于高端纯电车型,迎合了女性化趋势;

丰田的赛那、格瑞维亚、汉兰达,大众的途昂、揽巡、揽境等大车,也位列中产主流车型渗透率TOP20,如丰田进一步优化大节能的价格体系,大众进一步强化大车的节能化,都会大大强化各自角逐中产车市的实力。丰田与大众角逐中产车市的核心短板都是缺失迎合女性的产品,且在可预见的未来三年,大体不会有具体举措。ABB的34C与56E的中产调性并不突出了,多数车型跌出中产渗透率TOP20;

在中产车市的主流车型市占率排行中,Model Y遥遥领先,是当之无愧的中国中产用户的首选车型。中国品牌有海豚、元PLUS、宋PLUS、汉、理想L7、理想L8和海鸥,共计七款车型晋级TOP20,分别隶属于比亚迪和理想两大车企。德系有奥迪A6L、奥迪Q5L、奔驰C级、宝马3系、帕萨特、迈腾、奥迪A4L、宝马X3共计八款产品,气场完全不输中国品牌,其中的主力正是ABB的34C和56E。

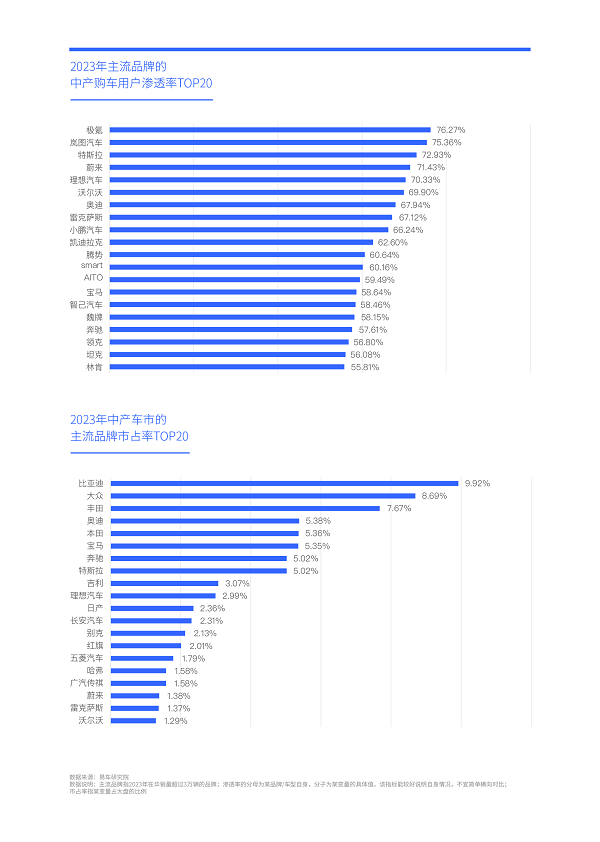

2023年极氪、岚图引领品牌的中产化潮流,比亚迪成为最大受益者,面对中产机遇,广大中国品牌正携手挑战长期统治中产车市的大众+ABB之德系阵营

2023年极氪的中产用户占比高达76.27%,岚图以75.36%紧随其后,蔚来、理想位居第四和第五,共同引领主流品牌的中产渗透率排行,再加小鹏、腾势、问界、智己、魏牌、领克、坦克,在品牌渗透率TOP20中,中国品牌占了11个,且是清一色的新锐高端品牌。ABB虽然也位居中产渗透率TOP20,但排名不突出,ABB目前的产品特征越来越难以引起中产用户的消费共鸣了;

2023年比亚迪位居中产车市主流品牌市占率排行的榜首,占比高达9.92%,即在2023年近900万辆的中产销量中,比亚迪轻松拿到了88万辆,并力压核心竞品大众与丰田。比亚迪的核心策略是主要通过海豚、元PLUS、海鸥等代步型小电动,从女性用户快速切入中产车市,准确拿捏了大众、丰田之缺失代步产品的软肋。2024下半年,比亚迪将“大规模”投放唐L、唐MAX等全新家庭型节能大车,积极尝试从家庭用户打开中产车市的新突破口,不仅会进一步突出比亚迪的中产调性,而且会加速抢夺中产用户,甚至会进一步拉开与大众、丰田两大核心竞品的差距;

2023年多数中国高端品牌的年销量仅有十万辆上下的水平,处于发展的十字路口,且在中产车市的主流品牌市占率排行中明显落后于ABB。目前不少中国高端品牌都开头闭口要干ABB,但自身的产品布局思维,属于典型的“脑袋抽风式布局”,区区几万或十几万辆的规模,非得布局出个销量已达上百万辆规模的产品架势,这不仅大大稀释了自身品牌调性,而且白白浪费了中产机遇。部分中国高端品牌以纯电与非纯电之简单粗暴思维划分与定义品牌,完全没有用户意识,在严格限购的北上广深之一线城市,多数家庭的首选产品未必是纯电;

随着中产车市的加速壮大,广大中国品牌急需细细打磨自身产品与持续突出中产调性,积极构建差异化竞争体系与准确拿捏竞品软肋,方能携手挑战长期统治中产车市的大众+ABB之德系阵营。

2024-2030年,中产车市的份额有望突破60%,将全面主导中国车市,期间“中德大决战”愈发激烈,并将重塑中国与全球车市的竞争格局

2020-2023年,中国品牌与德系在中产车市的竞争愈发激烈,且中国品牌基于大气高端、越野硬朗、流线运动等新产品,更好迎合了中产用户的新需求,在角逐中产车市中,展现出了更积极和主动的姿态,迫使大众+ABB之德系阵营大规模降价促销,不断稀释自身的品牌力。近几年,铃木、菲亚特、三菱等海外车企的陆续退出中国车市,日产、别克、现代等海外车企的在华销量持续下滑,很多程度上都与缺席与受挫中国中产车市密切相关;

由于更年轻、更高知,且多数处于事业上升期,中国中产购车用户不仅能更好避免“中等收入陷阱”,而且中国中产车市大概率会持续壮大。2024-2030年,随着中国“共同富裕”政策持续推进,预判中国中产车市的市占率将突破60%,将成为中国的主流车市和全球的“新黄金车市”,“角逐中产车市”将成为广大车企的新核心课题,“为中国富人造车”将成为广大车企心照不宣的新共识;

未来几年中国品牌会加速投放更能迎合中产需求的产品,覆盖大气高端、高贵豪华、越野硬朗、流线运动等中产用户向往的诸多细分领域,但大众与BBA仍旧缺失有效迎合中产需求的产品,且34C、56E、途昂、揽巡、揽境等现有产品的升级换代严重滞后,或升级力度大幅落后于中国品牌。2024-2026年,在中产车市愈演愈烈的“中德大决战”中,中国品牌极有可能会进一步扩大份额。另外,虽然日系、美系会整体萎缩,但丰田、特斯拉等少数车企,仍有角逐中国中产车市的强大实力;

过去二十多年,广大海外车企基于工薪主导的中国车市,不仅称霸了中国车市,而且积极反哺了全球车市。未来二十年,一旦中产全面主导中国车市,且中国品牌取得全面优势地位,不仅会改写中国车市的竞争格局,也会重塑全球车市的竞争格局。预判2030年中国品牌占全球的销量有望达到30%,2040年有望挑战40%;

随着“中国中产车型”大规模涌入全球车市与升级为“全球中产车型”,雷诺、jeep、菲亚特、铃木、标致、雪铁龙等那些已被赶下“中国中产盛宴”餐桌上的全球主流车企,会快速遭遇挑战,“英国现象”会快速蔓延至法国、德国、韩国等曾经的汽车列强,导致他们纷纷失去自身汽车产业的主导权。该过程与结果不会因为欧美的保护政策而缓解与消失,除非出现极端情况。