2024-02-26 10:59:59 西盟科技资讯

【我国对 POE 需求旺盛,光伏领域的应用占比最高】

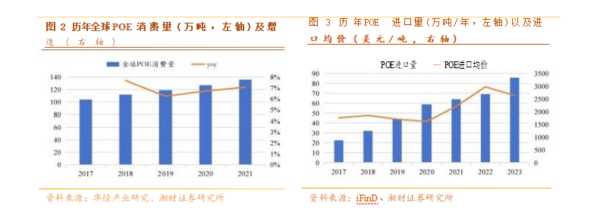

2021年全球 POE 消费量为136 万吨,2017-2021 年的年化复合增速为7%。 我国 POE 全部依赖于进口,故可将进口量衡量我国需求量。我国POE 进口数量近年来呈现增长态势。2023 年POE 进口量为86万吨,同比增长24%,2017-2023 年的年化复合增速高达25%。此外,POE 进口均价在2021、2022 年呈现快速上行态势。这是由于受到下游光伏需求快速拉动的影响,海外产能供应紧张所致。

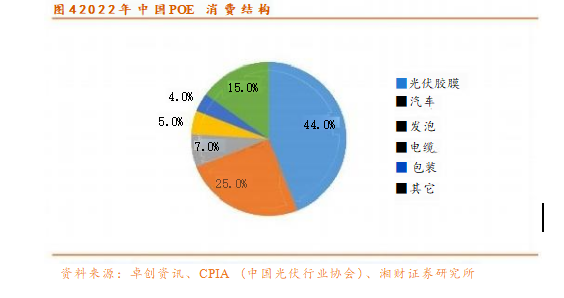

2021年之前,汽车领域是中国POE 最大的需求市场,但2021年,中国POE在光伏中的应用比例超越汽车。2022年POE 在光伏领域应用占比达到44%。POE在光伏组件中用作封装胶膜。

【N型和双玻技术的发展推动POE在光伏胶膜中的应用】

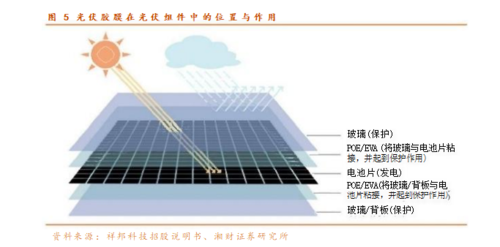

光伏胶膜是光伏组件的关键辅材,主要起到封装与保护作用,具体包括:粘接光伏电池片和玻璃、背板;保证太阳光透过到达电池片表面,在长期使用过程中维持较低的光损失率;在组件生产及使用过程中起到结构支撑和定位电池的作用;将电池与其他元件及外部环境隔离,避免水汽、有机物污染、带电杂质等不良的外部环境因素破坏电池电路。

市场上主流的光伏胶膜品种有 EVA 胶膜 、POE 胶膜,以及EPE胶膜。由于POE胶膜具有良好的电气绝缘性、水汽阻隔性和抗 PID 效应性能(电势诱导衰减效应),同时兼具高弹度、高强度、耐低温等良好的物理机械性能,且不会分解产生具有腐蚀作用的酸性物质,主要用于双面双玻组件、N 型组件、叠瓦组件等封装要求较高的组件封装。

光伏技术的发展对封装胶膜的性能提出更高的要求。N 型电池拥有转换效率高、温度系数低、光衰减系数低、弱光响应等综合优势,未来有望超越 P 型电 池,成为行业主流。根据 CPIA,2030 年 N 型电池市场占比有望从2022年的9.1%提高到超过70%。

N 型 Topcon 电池发挥主要发电功能的正面具有带负电的钝化层,因此对电荷与阳离子聚集更加敏感,需要封装材料具有更强的抗 PID性能。此外,为降低成本,N 型 Topcon 电池栅线应用了银铝浆,较传统银浆更容易被腐蚀,对胶膜保护性能的要求更高。此外,N 型电池的年衰减更低、使用寿命较长,需要胶膜具有更好的耐老化性能。POE 胶膜具有优异的水汽阻隔性能和电气绝缘性能,契合了 N 型电池更高的封装性能要求,有望占据更多市场份额。

双面双玻光伏组件采用两块光伏玻璃作为面板和背板,在正面直接照射的太阳光和背面接收的太阳反射光下,都能进行发电,背面发电增益在10%-30%,是未来光伏组件的发展方向。

根据 CPIA,2030 年双面双玻组件的市场占比有望从2022年的40.4%提高到超过60%。双面双玻组件因需要背面参与发电,故对封装材料的性能要求更高。 POE 胶膜一方面具备良好的机械强度及韧性,能够适应双面双玻组件玻璃减薄化 的需求;另一方面具有优异的抗 PID 性能,可满足双面双玻组件正反两面均由封装材料保护的需求。随着双面双玻光伏组件逐步替代单玻光伏组件,对POE胶膜等高性能胶膜的需求将进一步的提升。

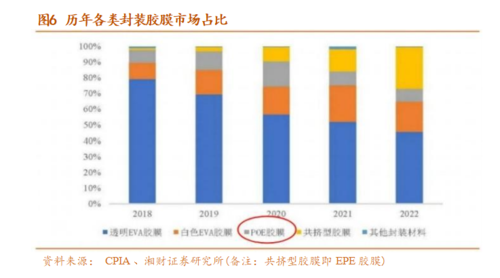

随着双面双玻组件及 N 型组件的发展,2022 年 POE 胶膜市场占比达到10.9%,EPE 胶膜市场占比达到24.0%, POE 胶膜与 EPE 胶膜合计市场占比达到34.9%,预计至2030 年可超过50%。

在全球清洁能源转型、光伏发电逐步实现“平价上网”的背景下,全球光伏行业迎来高速发展。 根据 IEA, 全球光伏新增装机量从2012年30GW 增长至2022 年240GW, 年化复合增速为23%。未来随着全球光伏产业的发展,光伏组件双面双玻化、N 型化等技术的进步,高性能 POE 胶膜的需求有望得以拉动!

【POE 的生产具备较大的技术壁垒,国产化放量可期】

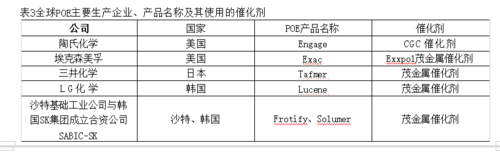

POE 的生产具备较大的技术壁垒,主要体现为茂金属催化剂和高碳α-烯烃。POE 是乙烯和a- 烯烃实现原位聚合的热塑性弹性体,采用溶液法聚合工艺和茂金属催化技术生产。

其中以美国陶氏化学公司开发的的桥连单茂限定几何构型 (CGC) 催化剂为典型代表, 陶氏利用该催化剂在1993年率先工业化生产POE。 此外,埃克森美 孚、LG 化学等公司也各自开发茂金属催化剂。国外企业对茂金属催化剂进行严格的专利保护。

我国对于茂金属催化剂的研究起步相对较晚,自主开发难度较大,在企业、 科研院所共同努力下,逐渐取得突破。中国石化北京化工研究院研制出烯烃高温溶液聚合用桥连双茂金属催化剂,该催化剂催化性能与陶氏化学的CGC相当。

海外 Shell 公司、ChevronPhillips 公司、Sasol 公司、Dow 和 ExxonMobil公司占据全球α-烯烃市场产能的78%。国外企业对α-烯烃技术封锁,我国每年需要从国外进口大量高碳α-烯烃。

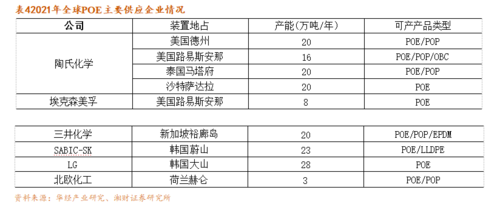

全球 POE 生产企业主要为陶氏化学、埃克森美孚、三井化学、SABIC-SK、LG 化学等。陶氏化学是全球产能最大的 POE 供应商。

我国多家企业 POE 中试成功,规模化放量可期。

2022 年 9 月,东方盛虹子公司斯尔邦石化投资建设的800 吨/年 POE 中试装置成功实现了 POE 催化剂及全套生产技术完全自主化,项目一次性开车成功,顺利打通全流程,产出合格产品。

2022 年9月,中石化茂名分公司1000 吨/年 POE 中试装置开车成功,顺利打通全流程,产出合格产品,实现连续稳定运行。

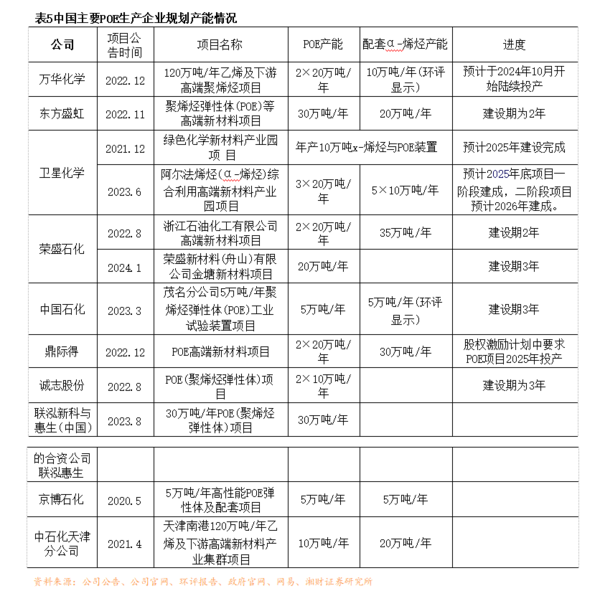

万华化学、东方盛虹、卫星化学、荣盛石化等多家企业规划大规模生产POE产能。根据各主要企业披露的的产能规划, POE 预计于2024 年下半年起可陆续实现规模化批量生产。且多家公司规模化量产 POE 的同时,配套生产原料α-烯烃的产能,有望实现产品技术的全方位自主可控。

POE 是一种性能优异的热塑性弹性体。我国对 POE 需求旺盛,我国 POE 全部依赖于进口。POE 在光伏组件中用作封装胶膜。POE 胶膜具有良好的电气绝缘性、水汽阻隔性和抗 PID 效应等性能。

未来随着全球光伏产业的发展,光伏组件双面双玻化、N 型化等技术的进步,高性能 POE 胶膜的需求有望得以拉动。POE 的生产具备较大的技术壁垒,主要体现为茂金属催化剂和高碳a- 烯烃。我国多家企业 POE 中试成功,规模化放量可期,预计于2024年下半年起可陆续实现规模化批量生产。

我们筛选出以下潜力标的

赛伍技术(603212)公司已经针对TOPCon 电池组件,迅速开发了TOPCon 专用POE胶膜产品,目前已在部分一线组件厂商已测试合格,并开始小批量试用。针对钙钛矿电池技术,也开始研发专用的封装胶膜和密封胶材料。

绿康生化(002868)公司2023年1月成功收购江西纬科新材料科技有限公司, 并投资设立绿康(海宁)胶膜材料有限公司在浙江海宁启动年产8亿平方米光伏胶膜项目,进军光伏胶膜行业。

联泓新科(003022)公司积极布局POE 业务,规划建设30万吨/年POE 项目,其中 一 期10万吨/年、二期20 万吨/年,生产 POE 光伏胶膜料、增韧料等系列高端烯烃材料产品, 一期10 万吨/年 POE 项目预计于2025 年建成投产。

参考资料:湘财证券-基础化工行业:光伏技术发展带动POE需求, POE国产化放量可期-240220.pdf

免责声明:

本文由投资顾问:冯利勇(执业证书编码: A1280620060001)、 何军 ( 执业证书编码:A1280621060001)、 罗力 川 ( 登记编号 :A1280622110002) 等编辑整理,仅代表团队观点,任何投资建议不作为您投资的依据,您须独立作出投 资决策,风险自担。请您确认自己具有相应的权利能力、行为能力、风险识别 能力及风险承受能力,能够独立承担法律责任。所涉及个股仅作投资参考和学习交流,不作为买卖依据。投资有风险,入市需谨慎!