2023-10-09 10:38:08 网络

【陆风稳定增长,海风具备广阔发展前景】

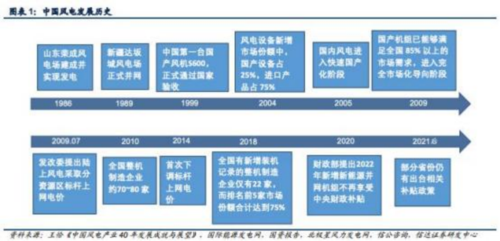

风电技术起源海外,1986-2005 年前均处于技术示范阶段,同时也进行了一定的国产化替代积累;2005 年《国家发改委关于风电建设管理有关要求的通知》使风电行业进入了快速国产化阶段,2009 年,国产机组已能够满足全国 85%以上的市场需求;2010-2021 年电价补贴政策是主线,行业呈现周期性,同时在激烈 的竞争中行业快速发展、集中度也不断提高;2021 年后中央财政补贴退坡,风电进入了平价发展的时代。

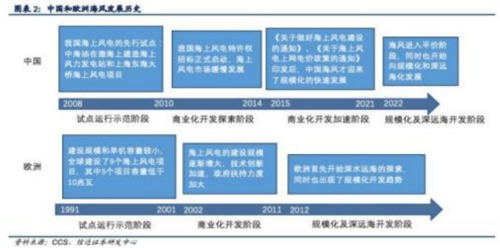

回顾海风历史,欧洲是海风最成熟的地区,欧洲从 1991 年起即开始试点示范,我国从 2008 年开始试点,2015 年后我国海风迎来快速发展,目前已逐渐追 赶上欧洲进度,均处于规模化和深远海开发阶段。因此我们认为陆风发展速度已然趋缓,而海风将是接续发展的下一个焦点。

【海风装机量有望快速增长,全球激励政策频出】

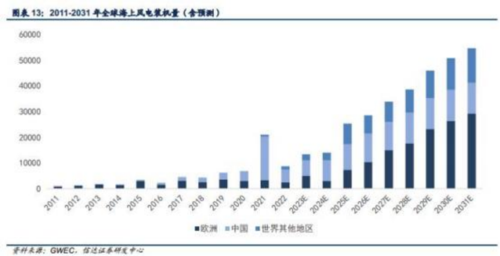

海风相比陆上风电具备发电量、单机容量大等优势,我国海风的可开发资源量也非常可观。从装机量上看目前处于发展早期,2022 年海风新增装机在风电总新增装机中占比仅 11.6%,未来将有充足的发展空间,根据 GWEC 预测2030年全球新增海上风电装机将达 50.9GW,2023-2030 年 CAGR 将达 20.1%,其中中国、欧洲将占据重要地位。

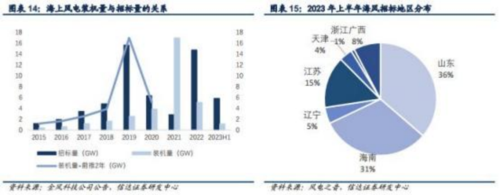

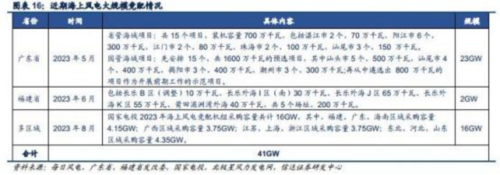

招标量是约提前 2 年的装机量领先指标,2022 年中国海风招标量 14.7GW,2023 年上半年 5.8GW,同时 23 年上半年以来也有广东、福建和国家电投的大规模竞配,未来行业高景气度仍可期待。

政策层面上,省级“十四五 ”规划有约 50GW 的海风新增装机量。根据风芒能源,“十四五 ”期间沿海省市海上风电规划接近 200GW,其中广东潮州规划 43.3GW, 福建漳州规划 50GW,江苏盐城规划 33GW,三地的规划数额较为庞大。整体上,山东、江苏、福建、广东和海南是规划装机较为积极的地区。其中,考虑到部分市级规划并未明确时间,若是扣除市级规划,仅考虑省级“十四五 ”海 风规划,各省海风新增装机规模约 50GW,2025 年累计并网容量将超过 60GW。由 于 2021-2022 年海风装机量分别为 16.9、5.1GW,因此根据省级规划,2023-2025年将累计新增 27.9GW 装机量。

国际上,欧洲多国提出了远期海风装机目标,规划较为积极;美国《2022年通胀削减法案》给予了税收减免,国家级、州级也都退出了积极的规划目标;越南、巴西、 日本、印度等国也都处于海风迅速发展的进程中。

【海风成本持续下降,近年经济性持续改善】

根据 IRENA,2010-2021 年全球海风总安装成本从 4876 美元/kw 降至 2858美元/kw,下降 41%;全球海上风电项目全球加权平均 LCOE 从 0.188 美元/kWh下降到 0.075 美元/kWh,下降 60%,安装成本和LCOE 下降主要原因为技术进 步、产业逐渐趋于成熟、政策激励等因素。未来根据 BNEF 的预测,2025 年有望相较于 2020 年下降 30%至 0.058 美元/kWh,根据 IEA 的预测,2050 年有望降低至 0.025~0.04 美元/kwh 水平。

2010-2021 年中国海风加权平均建设成本从 4638 美元/kW 降至 2857 美元/kW,下降38%,其他国家中比利时、荷兰、英国的下降幅度同样较大,不同国 家间项目和政策差异较大,部分成本差异由是否承 担输电线路建设导致,例如 中国、丹麦和荷兰开发商不承担该费用。2010-2021 年中国海风平均度电成本从0.178 美元/kWh 降至 0.079 美元/kWh,下降 56%,其他国家中,2021 年丹麦的LCOE为0.041美元/kWh,为全球最低,2010-2021 年下降幅度为 62%, 英 国 LCOE 次之,为 0.054 美元/kWh,2010-2021 年下降幅度为 74%。

【大型化降低成本,深远海化是未来趋势】

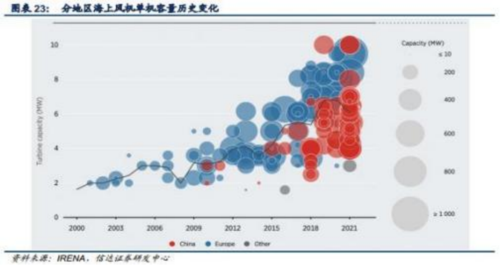

近年来,风机大型化趋势明显,中国大型化水平正在逐渐向欧洲追赶。根据 IRENA,2000 年以来全球海上风机的单机容量、风轮直径持续增加,同时风机场的容量也越来越大。中国 2010-2021 年风机单机容量从 2.8MW 上升至 6.7MW,2015-2021年风轮直径从 130m 上升至 163m;欧洲 2010-2021 年风机单机容量从3.1MW 上升至 8.5MW,2010-2021 年风轮直径从 112m 上升至 159m。目前欧洲单机容量总体上仍高于我国,近年我国机组研发能力不断提升,大容量机组与国际水平差距缩小。

大型化能够降低海上风电 LCOE。主要通过规模经济的方式实现,安装成本 和运维成本均能有所降低。在安装成本方面,根据 Rystad Energy 估计,为 1GW 海上风电场安装 14MW 风机将比安装 10MW 风机节约 1 亿美元成本;在运维成本 方面,运维成本占项目全周期总成本约 25-30%,大型设备意味着更少部件、船只和技术人员,将有助于降低运维成本。

目前我国大兆瓦机组的研发能力正不断加强,在此背景下碳纤维、主轴轴承 都将要求新的产业变化。我国海上风电场也有规模化和集群化特征,已建设了大 量沿海产业基地。深远海化是未来趋势,而漂浮式海风是深远海化的重要技术之 一,根据 GWEC 预测,从发展阶段上看 2021-2025 年是初步商业化阶段、2026 年 后是成熟商业化阶段, 目前正处于大规模商业化前夕,2026 年全球新增装机量 有望达到约 0.8GW。其中,欧洲将引领行业,而中国将紧随其后。目前多国已推出相关支持政策,漂浮式海风成本有望持续下降,经济性持续增强!

大型化将带来部分环节的价值量提升,而深远海化将带来技术变革和价值量 增加。大型化下支撑基础用量提升、深远海化下或将切换浮式基础,大兆瓦轴承 国产替代进程持续进行,叶片大型化将要求碳纤维材料,海缆存在高压化、柔性直流和动态缆趋势,我们看好未来海风相关标的业绩增速。

我们筛选出以下潜力标的

东方电缆(603606)1 公司是国内唯一掌握海洋脐带缆的设计分析并能进行自主 生产的企业。子公司东方海工已取得港口与航道工程、施工总承包叁级、港口与 海岸工程专业承包叁级等资质,并通过三大体系认证,现已承担多个海上风电海缆及施工总承包项目,为用户提供系统解决方案。

海上风电(301155)公司主营业务是风电设备零部件的研发、生产和销售。主要 产品包括风电塔筒、桩基及导管架等,产品涵盖 2MW 至 5MW 等市场主流规格产品以及 6.45MW、8MW 等大功率等级产品。

亚星锚链(601890)深海风电选择悬浮式,泊链为海上风电必需品;目前采用系泊链是系泊系统最优的解决方案。目前公司泊连产品已出口并应用于欧洲东南亚的海上风电平台。

参考资料:信达证券-电力设备与新能源行业深度报告:海上风电蓬勃发展,大型化和深远海化提高成长性-230925.pdf

免责声明:本文由投资顾问 : 冯利勇(执业证书编码:A1280620060001)、何军(执业证书编码:A1280621060001)、罗力川(登记编号:A1280622110002)等编辑整理,仅代表团队观点,任何投资建议不作为您投资的依据,您须独立作出投资决策,风险自担。请您确认自己具有相应的权利能力、行为能力、风险识别 能力及风险承受能力,能够独立承担法律责任。所涉及个股仅作投资参考和学习交流,不作为买卖依据。投资有风险,入市需谨慎!