2023-05-30 15:32:28 中国财经时报网

近期市场上的中特估表现出色,这个带着“政策牛”味道的概念板块,今年以来收益确实不错,一时间各种价值投资型的基金经理都开始关注这条主线,中欧基金价值组基金经理蓝小康对此却有着独到的见解。

对于普通投资者来说,中特估和AI,都是近期想追又不敢追的热点,AI还好理解,中特估和以前的中字头有何区别?还能不能上车?

今天我们就结合众多价值投资基金经理们的观点,给大家做个分析。

大火的“中特估”背后逻辑是啥?

中特估的逻辑其实很好理解,就是易主席在去年讲的,要探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥”。

说白了,就是要充分发挥中国资本市场的作用,给我们的中字头、国字头们更多关爱,我们的国企央企在过去这些年里,估值确实偏低,而且一低再低,7倍的基建、5倍的银行、3倍的地产比比皆是,相比那些时尚靓丽的新能源、大科技,这些央企国企显得一点都不性感。投资者们,特别是年轻的投资者们,一直都不太感兴趣,除了上波大牛市的时候炒了几回合并重组、国企改革,这些大块头,总是无人问津。

从打新“配餐” 一跃成为市场的宠儿

早些年,大家手里配银行股还是为了打新,现在随着“中特估”的到来,这些大象居然有了“起舞”的动向,就在今年5月初的一天,中国银行涨停,我记得上一次中国银行涨停还是2014年底那波大牛市开始的阶段,随后就掀起了一波轰轰烈烈的行情。

中特估这股力量,能带动大象,有一个基本的逻辑就是估值够低,当然另一方面得益于近几年来国企改革持续推进,经营效率提升、结构布局优化的事实。

但是,低估一定是最好的吗?

曾经有一位民间牛散告诉我,他看上的公司都是被高估的,因为只有被市场赋予更高的估值,才意味着被“高看一眼”,才有更加广阔的未来……,比如曾经大火的科技股,我看他这几年追的辛苦,也没好意思问收益;还有大多数普通投资者心心念念的低估值标的,只要有修复的空间,就有无限的可能。

其实辩证地看,两种思路都有点道理,但落到如今的大A身上,都有些不合适的地方,高估随时有可能被“挤泡沫”,低估也并不意味着就很便宜,也有可能被持续低估,如果是整个行业都处于衰退期,那普通投资者无法较好识别或掌握投资节奏。

说白了,这就是投资价值和投资成长的关键区别。在基金的风格分类里面,经常被分为“价值风格”和“成长风格”。在不少投资者看来,“价值风格”就是买大盘股、蓝筹股,“成长风格”就是搞中小创。从字面意思来说,价值型投资是在价格低于其内在价值时买入,待价格回归充分反映了价值时卖出,从而获利。成长型投资,则是相信企业未来价值能快速增长而买入,待未来价格大幅上涨后卖出,从而获利。

其实这都是对这两种投资方法的片面的理解,只是表面的一些东西。不论是价值投资还是成长投资,都有更加深刻的理论内涵。二者的区别,还有以下两个方面:

时间节点不同;价投关注的更多的是现在,企业当前的内在价值;成长投资关注更多的是未来,现在是不是被低估都不重要,只要成长性更高,具备想象空间,就可以成为投资标的;

成功概率不同;价投看的当下估值和企业内在价值,很容易算出来数据;但成长投资看的是未来,这个就比较难了,需要考虑很多很多因素,所以成功的概率没有价投高;

但是,这两种投资方法也并不是完全相悖。在中欧基金价值组基金经理蓝小康的近期策略中,不少人都感受到了他的独道一面。

相得益彰 既重视低估值价值又兼顾成长机会

蓝小康有11年从业经验,6年投资经验。他的投资理念是“自上而下”和“自下而上”相结合。

“自上而下”即在宏观经济不同产业的繁荣与衰退周期中,寻找核心矛盾,把握价值回归和尚未充分定价的投资机会;

“自下而上”即挖掘低估值和高质量的个股,偏好 “精耕细作” 的企业,回避“疯狂扩张”、“不诚信”、“高风险”的公司。

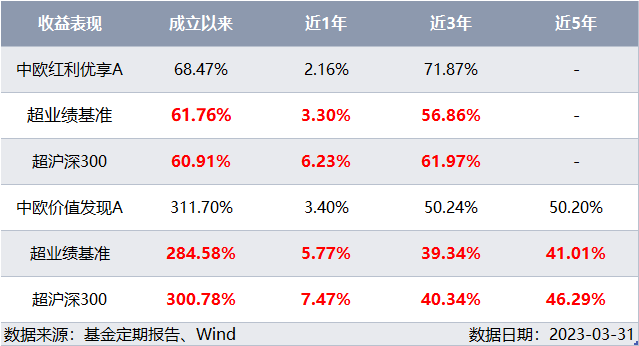

蓝小康当前管理满6个月的产品共2只,分别是中欧价值发现混合 (2017年5月11日起任职管理) 、中欧红利优享灵活配置混合(2018年4月20日起任职管理), 在管期间均多阶段跑赢业绩基准及沪深300,超额收益显著。

2022年市场环境复杂多变,沪深300指数和万得偏股混合型基金指数全年跌幅均超过了21%。

而蓝小康遵循“低估值和制造业”的投资主线,中欧红利优享配置偏向于稳增长方向,重点配置煤炭、有色、基建与地产链、金融等,基金全年跌了10.20%,取得了较沪深300指数和偏股混合型基金指数均超过10%的超额收益。

超额收益好、投资组合抗跌,这主要得益于蓝小康均衡的资产配置思路。期末公开数据显示,中欧红利优享A在行业上均衡配置,第一大行业控制在30%以内,历史第一大行业最高没超过25%。蓝小康的基金不追求单一年度的极致业绩,而是拉长时机给投资者更好的投资体验,且投资风格稳定不漂移。这些特点都给了投资者较高的安全感,蓝小康的基金也获得了机构们的青睐。2022年基金年报显示,中欧红利优享机构持有占比(合计)达到了94.88%。

未来两年 具备高成长性的价值投资更能顺应市场格局

对于当前市场,蓝小康认为宏观经济是弱复苏,但会比市场预期的要强,会主要配置在内需相关产业链上。

投资的主线会重点关注中特估、上游资源、高股息策略,部分标的兼备三条主线,有望形成共振。

蓝小康认为,未来两年价值风格和高股息风格占优的可能性较大,正好他有一只新基金即将发行,秉承了蓝小康一贯的低估值价值兼顾成长的风格,主要把握价值风格、股息风格的投资机会,同时也会兼顾成长机会。

该基金就是中欧价值回报(A类:018409,C类:018410),重点考虑配置的行业为有色金属、煤炭、重卡、挖掘机、银行、非银金融、基础化工、交通运输等。同时也会兼顾部分成长性行业,比如医药、电子、电新、军工,以自下而上挖掘估值合理的个股为主。

总体来说,这只基金也符合中欧基金一贯的管理风格,就是更注重长期收益,更偏向稳定安全的投资策略。

在众多基金经理的过往业绩中,蓝小康的风格属于比较稳定的那一类,持仓透明不漂移、管理能力较强,基金行业配置较均衡、持仓个股估值合理安全边际较高,是进攻型权益资产中较好的底仓配置策略。