2024-11-07 14:45:18 西盟科技资讯

据佩信行业研究院的调研显示,银行业内普遍意识到,继续追求单纯的规模扩张和快速增长已经不再适应当下的行业环境。取而代之的,是需要转向一种更为注重成本效益的经营战略,通过实施一系列成本优化的举措,优化负债结构,提升风险管理水平。

佩信集团数字科技服务品牌佩企科技日前发布《夯基提效 向数字赋能下的新质金融竞发 | 中国银行业CXO特刊》,对于银行如何通过体系化建设、维系资源配置、业务发展与客户体验三者间的平衡进行成本效益管理,做了详细介绍和深入洞察。

报告主要发现

1、新质金融重点关注的能力

“新质金融”是银行价值链重塑后的金融,应重点关注客户洞察能力、产品整合设计能力、客户交流能力、政策解读能力、知识管理能力、风险控制能力、合法合规能力、价值度量的个性化能力以及生态构建能力,这也是未来银行差异化的基础。

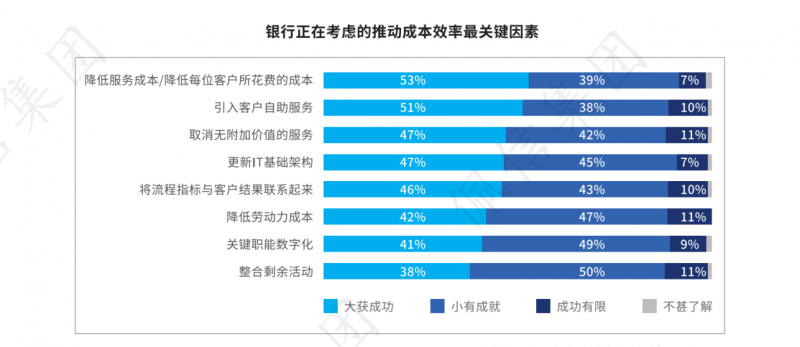

2、如何衡量成本优化的成功

为了更有效地衡量成本优化的成功,银行需要引入多维指标。除了传统的CIR和ROE(净资产收益率)外,银行还应关注服务成本(CTS)、客户覆盖半径(FTE per customer)等维度。这些指标可以帮助银行更全面地评估运营效率、产能和盈利能力。

3、金融行业要对“黑科技”祛魅

金融并非“黑科技”类的技术原创行业,需要的不是爆炸性的技术创造力,而是基于对客户的长期钻研,持续不断、小步迭代地改善客户认知和金融服务过程的能力,这些能力的具备并不区分大小行。

4、与外包供应商共建“场景银行”

信息技术外包将与业务发展进一步融合,如银行可利用供应商在用户、流量、消费场景、客户行为分析领域的积累,与其共建“场景银行”。在此模式下,银行与外包服务提供商之间将建立起长期的互惠合作关系,并促使双方利益诉求逐步趋向一致。